株式比率50%(+国債、外債、金)のポートフォリオで年率5%は欲張りすぎなのか?

弊社の大井幸子の著書であり、私も執筆をお手伝いしたお金を増やしたいならこれだけやりなさいの書評にて残念なポートフォリオと評されてしまったので、検証をしました。

株式比率50%のポートフォリオで年率5%は欲張りすぎなのかという点です。

実際にポートフォリオに入れている商品はトラックレコードが短いものがあり、出来るだけ長期の検証をするために、トラックレコードの長いインデックスで検証します。そのため、使用するインデックスは以下の3つ。

TOPIX ー 日本株のインデックス

ラッセル1000 ー 米国株のインデックス

野村BPI総合 ー 日本の債券のインデックス

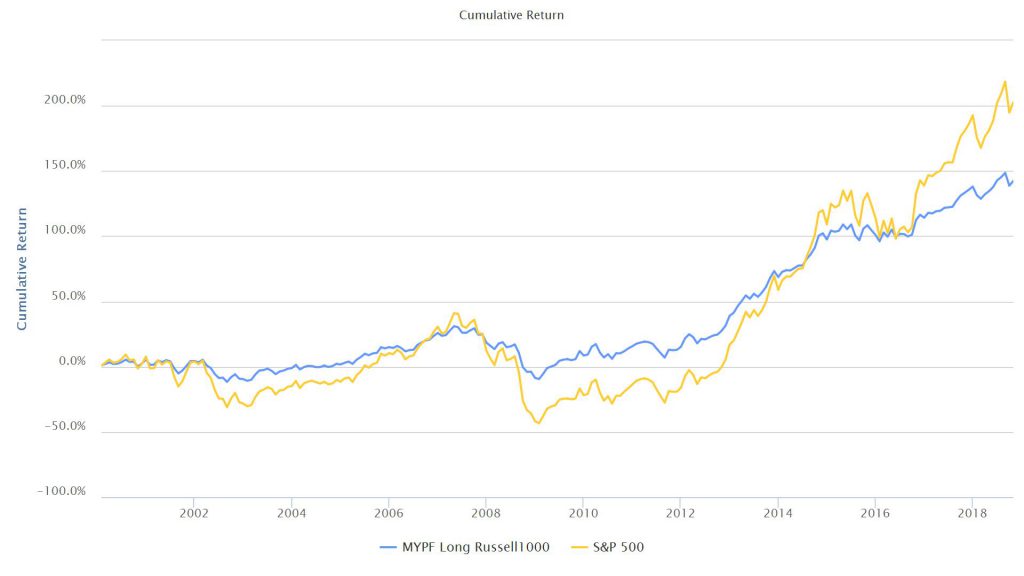

私どもが使用しているデータの都合もあり2000年2月〜の約18年間のシミュレーションになります。ベンチマークはS&P500です。書籍でご紹介しているポートフォリオの数値は2007年の10月〜のシミュレーションですので約7年ほど長い25年間のシミュレーションになります。以下のデータは全て円ベースです。

まず、日本株と日本債券のポートフォリオと、米国株と日本債券のポートフォリオの累積リターンを見比べて見ます。

TOPIX 50% / 野村 BPI総合 50%

ラッセル1000 50% / 野村BPI総合 50%

TOPIX 50% / 野村 BPI総合 50%ではリスク8.34%で2.36%/年のリターンですが、ラッセル1000 50% / 野村BPI総合 50%ではリスク8.63%で4.81%/年のリターンになります。

ベンチマークのS&P500はリスク17.92%でリターン6.06%/年となります。

日本株式50%では年率5%は不可能ですが、米国株式を使用すれば現実的な数値であるのではないでしょうか。

また、書評には「過去20年では株高だったので年率5%を維持できたが、投資機関の推定で将来のリターンは下がるとされているので、このポートフォリオでは実現できない可能性が高い。」ともあります。

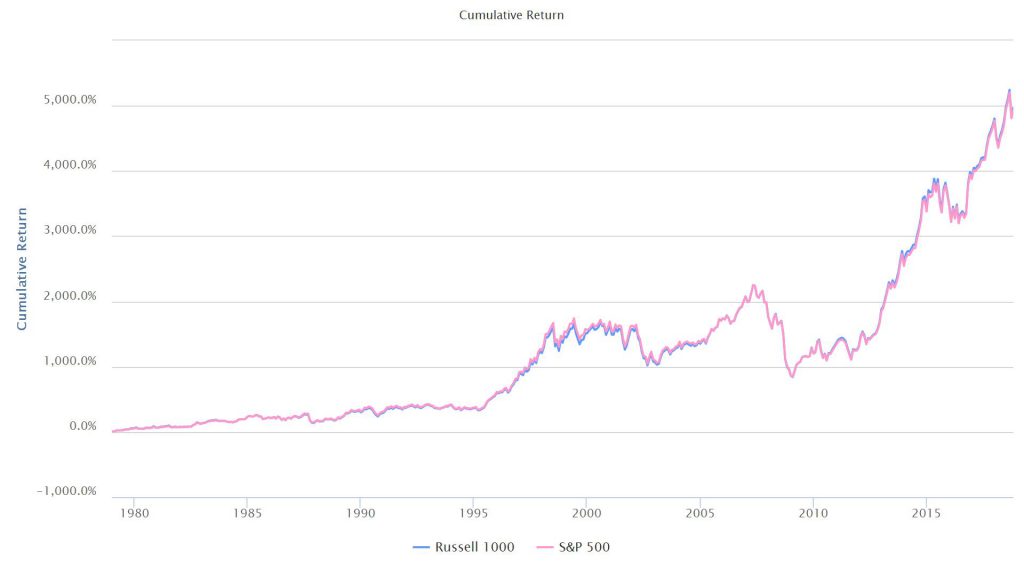

では、米国株であるラッセル1000の過去49年間(1979年1月〜)のトラックレコードを見てみましょう。

過去10年のリターンは16.58%/年で、設定来(49年間)では10.33%/年となっています。先ほどのシミュレーションの2000年2月からだと6.26%/年、書籍の2007年10月からだと7.67%/年となっています。S&P500より少しだけ良いリターンです。

つまり、過去20年程度より長期でも短期でもより高いリターン年率リターンとなっていることがわかります。長期運用により、株式50%のポートフォリオで5%を目指すことは欲張りすぎでしょうか?十分に現実的だと考えています。

実際には投資信託化などの手数料により、個別のリターンは下振れしますが、出来るだけ低い手数料の商品を選び、国内債券よりリターンの高い米国債や株式のリスクを打ち消す金を組み入れることにより、リスクを抑えつつリターンを高めています。

また、書評には「著者のポートフォリオを信じるよりロボアドバイザーを使った方が安心ではないだろうか。」ともありますが、NISAや積立NISAではロボアドバイザーは使用できません。

ではロボアドバイザーのポートフォリオを丸ごとコピーすればいいじゃないかという方もいらっしゃるでしょう。NISAでは可能だと思いますが、商品数の少ない積立NISAやiDecoでは同一の商品がないために不可能です。また、リバランスのタイミングをロボアドバイザーは教えてくれません。

現状、運用でのメリットが大きいNISAや積立NISA、iDecoなどの401kでリスク・リターンをコントロールして投資を行うためには、ご自身でポートフォリオを構築し、管理するしかないのです。

そして、ロボアドバイザーを信用するには、ポートフォリオの理論や運用を理解していなければ真には信用できません。

書籍は、「投資初心者がまずは安全に投資を始められる」ことを重視して書いてあります。書籍を入り口に実際の投資が習慣となっていただければと思います。その後も、より自分にあったポートフォリオを作れるようにお手伝いして参ります。