今、注目のインベスコ QQQ トラスト シリーズ1 ET(QQQ)を紹介

インベスコ QQQ トラスト シリーズ1 ET(ティッカー:QQQ)は米国のNASDAQに上場するETFで、2020年に入ってから最も成長しているETFの一つです。

国内のインターネット証券等を通じて直接投資が可能です。

また、同じインデックスに投資を行う国内のETFや投資信託は以下の通りです。

- 投資信託:iFreeNEXT NASDAQ100インデックス(大和証券)

- ETF:NEXT FUNDS NASDAQ-100®連動型上場投信(野村証券)

- ETF:上場インデックスファンド米国株式(NASDAQ100)為替ヘッジなし(日興AM)

- ETF:上場インデックスファンド米国株式(NASDAQ100)為替ヘッジあり(日興AM)

QQQはNASDAQ-100インデックスへの連動を目指します。NASDAQ-100指数はNASDAQに上場する、金融銘柄を除く、時価総額上位100銘柄の時価総額加重平均によって算出される株価指数です。

IT企業などが多く、リターンは大きいけれど、リスクも高い銘柄です。

QQQのパフォーマンス分析

パフォーマンス表(比較対象:SPDR S&P500 ETF)

| Invesco QQQ Trust (QQQ) | SPDR® S&P 500 ETF Trust (SPY) | |

|---|---|---|

| 年初来トータルリターン | 35.10% | 9.35% |

| 3年トータルリターン | 84.14% | 52.42% |

| 5年トータルリターン | 115.80% | 72.85% |

| 15年トータルリターン | 501.00% | 259.70% |

| リスク | 24.50% | 15.93% |

| マックスドローダウン | 83.00% | 55.20% |

| シャープレシオ | 0.46 | 0.64 |

| 経費率 | 0.20% | 0.09% |

(期間:2008年7月-2020年8月)

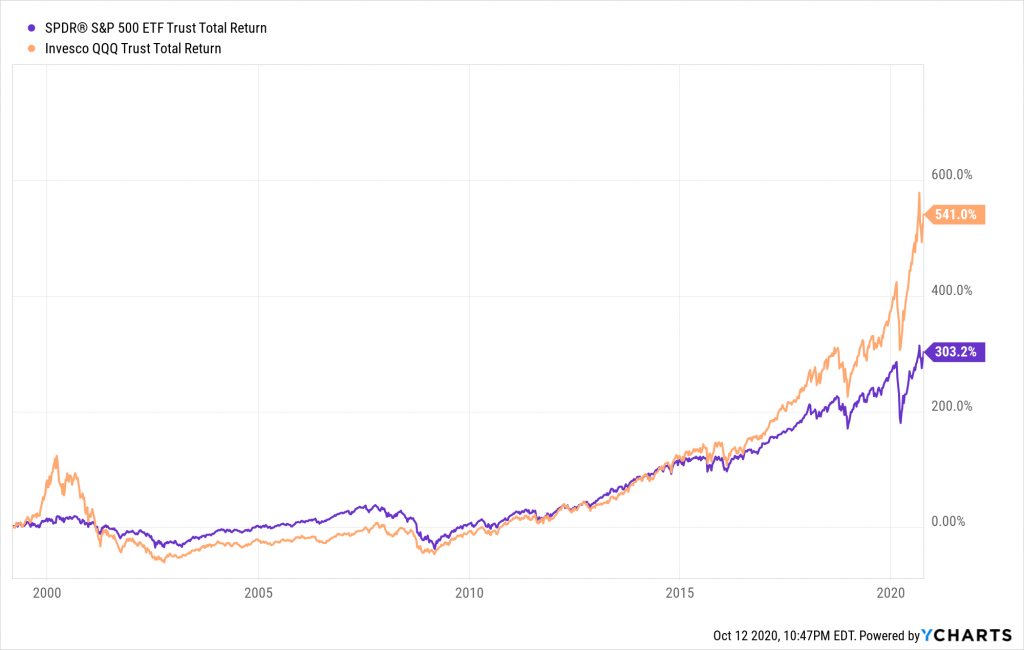

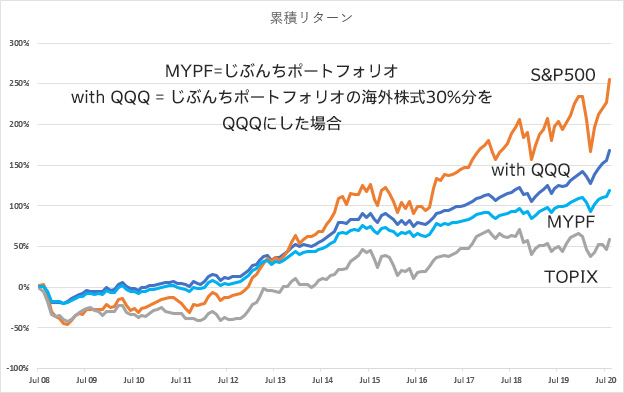

トータルリターングラフ

2015年に入ってからのトータルリターン の伸びが凄まじいですね。また、このコロナ禍でもその勢いは衰えていません。

高いリターンにばかり目を奪われがちですが、リスクの高さ、マックスドローダウンの大きさに気をつけてください。

米国株式全体の指数であるS&P500指数を採用したSPYに対して、QQQはリスクが約9%も高くなっています。

またマックスドローダウンに関して、QQQは83%となっており、何らかの大きな危機がきた場合に、約4分の1になったことがあるということです。2000年代のドットコムバブルの生成と崩壊の過程で、この下げを記録したようです。

2000年頃のピークから下落した後、再度ピーク水準まで戻すのに約15年かかっています。

経費率は0.2%と十分に低い水準ですが、米国の大型ETFに比べると高いです。

QQQの組み入れ割合

QQQはNASDAQに上場している時価総額TOP100(金融銘柄を除く)の企業を組み入れています。組み入れ割合のトップ25は以下の表の通りです。

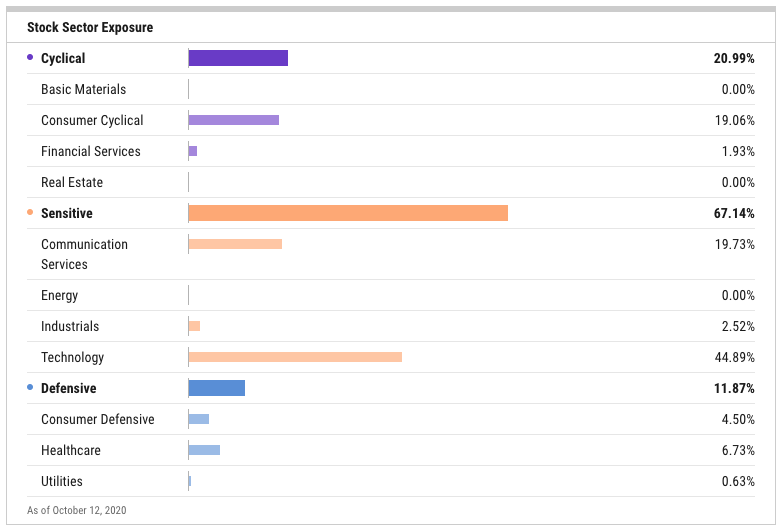

日本でも有名なIT企業が多く見受けられますね。アップル・マイクロソフト・フェイスブックで全体の約3割を占めます。実際に、セクター別エクスポージャーを見ても、テクノロジーが最も多く含まれています。

次いでコンシューマーシクリカルセクターが多くなっています。アマゾンはこのセクターに含まれます。

| Symbol | Name | %_Weight |

|---|---|---|

| AAPL | Apple Inc | 13.17% |

| AMZN | Amazon.com Inc | 10.84% |

| MSFT | Microsoft Corp | 10.75% |

| FB | Facebook Inc | 4.19% |

| GOOGL | Alphabet Inc | 3.43% |

| TSLA | Tesla Inc | 3.40% |

| GOOG | Alphabet Inc | 3.33% |

| NVDA | NVIDIA Corp | 2.85% |

| ADBE | Adobe Inc | 2.02% |

| NFLX | Netflix Inc | 2.00% |

| PYPL | PayPal Holdings Inc | 1.94% |

| INTC | Intel Corp | 1.89% |

| CMCSA | Comcast Corp | 1.72% |

| PEP | PepsiCo Inc | 1.61% |

| CSCO | Cisco Systems Inc | 1.41% |

| COST | Costco Wholesale Corp | 1.37% |

| AVGO | Broadcom Inc | 1.26% |

| TMUS | T-Mobile US Inc | 1.22% |

| QCOM | Qualcomm Inc | 1.18% |

| AMGN | Amgen Inc | 1.16% |

| TXN | Texas Instruments Inc | 1.16% |

| CHTR | Charter Communications Inc | 1.09% |

| SBUX | Starbucks Corp | 0.88% |

| AMD | Advanced Micro Devices Inc | 0.82% |

| ZM | Zoom Video Communications Inc | 0.75% |

シクリカルセクター:経済変動の影響を大きく受ける産業が含まれる。

センシティブセクター:経済全体の変動に合わせて変動するが、それほど深刻ではない産業が含まれる。

ディフェンシブセクター:景気循環に比較的影響を受けにくい産業が含まれる。

QQQのポートフォリオでの役割

QQQはリターンの稼ぎ頭になります。

じぶんちポートフォリオ(米国株:30%、米国債券:20%、日本株:10%、日本債券30%、金:10%)に組み入れる場合には、海外株式の一部として組み入れましょう。じぶんちポートフォリオでは海外株式はポートフォリオ全体の30%ですが、30%全てをQQQに置き換えた場合に、S&P500や TOPIXと比較してみました。

※ベースとなるじぶんちポートフォリオの海外株式はrussell1000指数を用いて計算されています。

| QQQ30%のじぶんちポートフォリオ | じぶんちポートフォリオ | sp500 | topix | |

|---|---|---|---|---|

| YTD | 12.75% | 4.50% | 6.41% | -4.66% |

| MRM | 5.01% | 3.47% | 8.61% | 8.17% |

| 3 Month Return | 8.91% | 5.40% | 14.00% | 3.61% |

| 1 Year Return | 19.81% | 10.18% | 21.15% | 9.77% |

| 3 Year Return | 9.72% | 6.14% | 12.88% | 2.38% |

| 5 Year Return | 7.99% | 5.37% | 11.40% | 3.34% |

| 10 Year Return | 10.80% | 8.98% | 17.82% | 9.61% |

| Cumulative Return | 164.01% | 116.52% | 249.45% | 60.54% |

| Standard Deviation | 9.40% | 8.87% | 19.24% | 18.25% |

| Sharpe Ratio (LIBOR - 3 Mo. ) | 0.79 | 0.64 | 0.56 | 0.21 |

| Returns | 8.31% | 6.56% | 10.83% | 3.97% |

(期間:2008年7月-2020年8月)

リターンは高いですが、リスクも高いため、組み入れ割合を多くするほど、ポートフォリオ全体のリスクも高まっていきます。

じぶんちポートフォリオへの組み入れでは、リターンを大きく改善できた一方で、リスクの上昇は抑えられているので、シャープレシオ が改善しています。

しかし、QQQがマックスドローダウンを記録している2000年前後を含めたシミュレーションにはなっていない点を考慮した方が良いでしょう。