ポートフォリオのリバランスでパフォーマンスアップ

1. リバランスとは

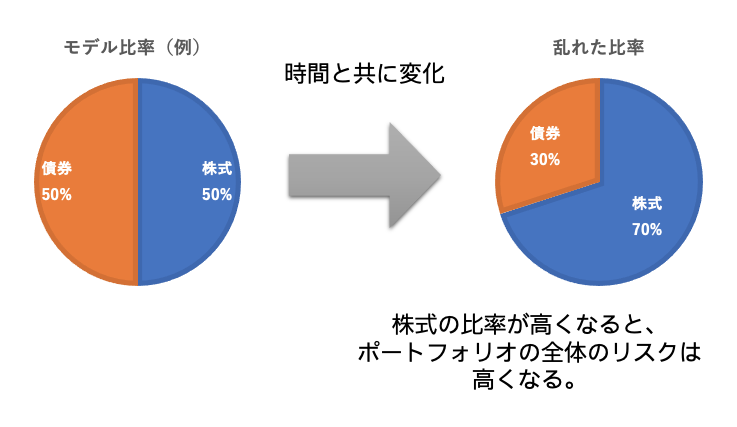

リバランスとは、ポートフォリオのバランスを元のモデル比率に戻すことをいいます。

ポートフォリオではリスクをコントロールするために、株や債券、金といった動きの違う金融商品を、あらかじめ最適な比率に配分します。

それぞれの金融商品は市場動向によって異なる動きをするため、時間の経過によりポートフォリオのバランスは変わっていってしまいます。例えば、株式が上昇し、債券が下落した場合、ポートフォリオに占める株式の比率は高くなり、債券の比率は低くなります。こうしたポートフォリオの比率がモデル比率から変わってしまった状況で、大きな相場変動が起きた場合、モデル比率にて想定していたリスクコントロールができません。

乱れた比率の状態で株式が暴落した場合、モデル比率の場合と比べてポートフォリオ全体の下落幅は大きくなります。

リスクをコントロールするため、じぶんちポートフォリオでは1年に1回のリバランスを推奨しています。

2. リバランスを行うことでどの程度パフォーマンスアップできるのか?

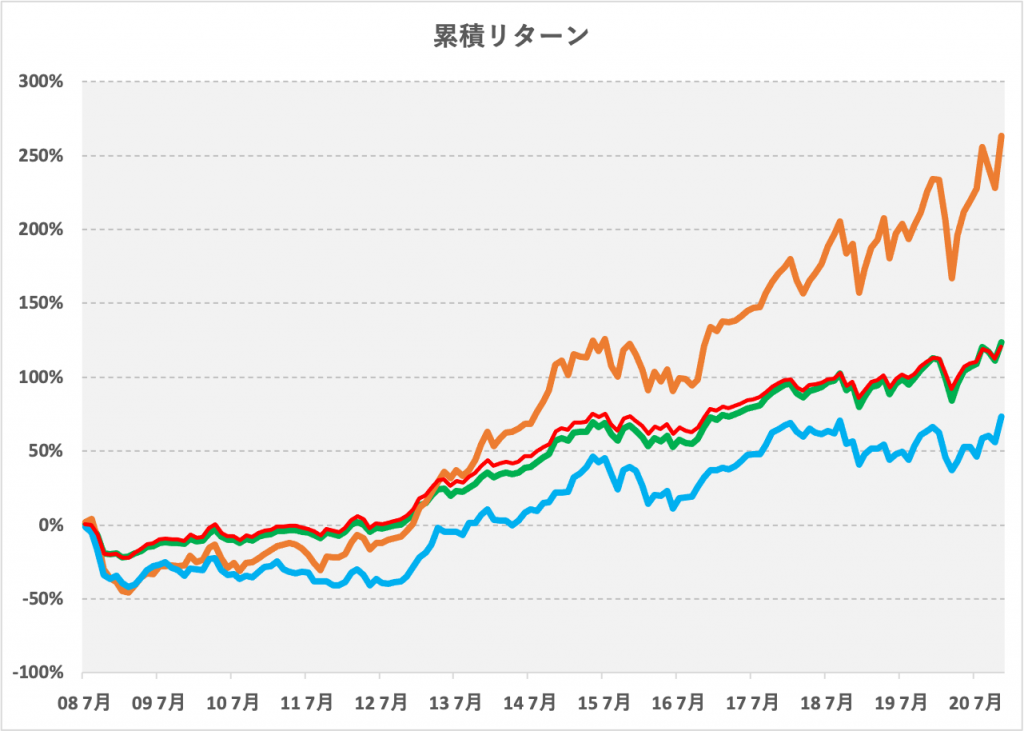

下の表とグラフは5種類のじぶんちポートフォリオでリバランスありの場合、リバランスなしの場合、S&P500、TOPIXを2008年7月〜2020年11月の期間で比較したものです。

じぶんちポートフォリオは、外国株式30%、国内株式20%、外国債券10%、国内債券30%、金10%の割合で投資するベーシックなポートフォリオです。

リバランスなしのポートフォリオは2008年7月に上記の割合で投資をしてそのまま放置したとします。

リバランスありのポートフォリオは2008年7月に上記の割合で投資をし、毎年1月に上記の割合に戻すリバランスを行っています。

表だけで比較すると、一見、リバランスなしの方の成績が良いように見えます。リバランスありの方がリスクが抑えられていますし、シャープレシオも高くなっていますが、リターンは概ねリバランスありの方が高いですね。

しかし、グラフをよく見てみると、少しだけリバランスありの赤い線が、リバランスなしの緑の線の上にあるように見えます。

実際に、2008年7月から2020年11月までの149ヶ月間で、98%に当たる146ヶ月間は、リバランスなしよりもありの方が累積リターンが高くなりました。

3. いつリバランスを行えばいいのか?

積立投資を手動でされている方は、毎月の投資のタイミングで少しずつ調整しいくのもいいでしょう。

積立投資を毎月一定割合でしている方や、保有のみの方は年に1回を決めてやりましょう。NISAで投資している場合では、12月のロールオーバーのタイミングや、新たな枠になる新年の1月でも良いかと思います。

リバランスを行うことで、ポートフォリオ運用のパフォーマンスは多くの場合に上げることができます。1年に1回でいいので、しっかり見直しを行いましょう。